Um tema já conhecido do setor do agronegócio e que aguarda definição perante o Supremo Tribunal Federal[1] diz respeito à imunidade nas receitas de exportação indireta para as contribuições previdenciárias para a agroindústria.

Isto porque, como é de conhecimento, as agroindústrias, salvo algumas exceções legais, estão submetidas à tributação sobre a receita no tocante à sua atividade (Funrural agroindústria), conforme o artigo 22-A da Lei 8.212/91, que dispõe:

“Art. 22A. A contribuição devida pela agroindústria, definida, para os efeitos desta Lei, como sendo o produtor rural pessoa jurídica cuja atividade econômica seja a industrialização de produção própria ou de produção própria e adquirida de terceiros, incidente sobre o valor da receita bruta proveniente da comercialização da produção, em substituição às previstas nos incisos I e II do art. 22 desta Lei, é de: (Incluído pela Lei nº 10.256, de 2001).

I – dois vírgula cinco por cento destinados à Seguridade Social; (Incluído pela Lei nº 10.256, de 2001).

II – zero vírgula um por cento para o financiamento do benefício previsto nos arts. 57 e 58 da Lei no 8.213, de 24 de julho de 1991, e daqueles concedidos em razão do grau de incidência de incapacidade para o trabalho decorrente dos riscos ambientais da atividade. (Incluído pela Lei nº 10.256, de 2001)”.

Portanto, o Funrural para a agroindústria é uma contribuição para a seguridade social (artigo 195, CF/88) que incide sobre a receita bruta proveniente da comercialização da produção agroindustrial no percentual de 2,5%.

Dentro desta perspectiva, temos o artigo 149, parágrafo 2º, da Constituição Federal que estabelece:

“Art. 149. Compete exclusivamente à União instituir contribuições sociais, de intervenção no domínio econômico e de interesse das categorias profissionais ou econômicas, como instrumento de sua atuação nas respectivas áreas, observado o disposto nos arts. 146, III, e 150, I e III, e sem prejuízo do previsto no art. 195, § 6º, relativamente às contribuições a que alude o dispositivo.

(…)

§ 2º As contribuições sociais e de intervenção no domínio econômico de que trata o caput deste artigo: (Incluído pela Emenda Constitucional nº 33, de 2001)

I – não incidirão sobre as receitas decorrentes de exportação; (Incluído pela Emenda Constitucional nº 33, de 2001).

Tem-se, assim, que, conforme texto constitucional, as receitas obtidas mediante venda de bens e serviços para o exterior são imunes à tributação. Impõe-se, deste modo, um limite claro ao legislador infraconstitucional e ao intérprete de que não se pode tributar receitas decorrentes da exportação. Bem por isso, toda e qualquer legislação deve objetivar o incentivo à exportação sem tributação.

Daí ser possível constatar, claramente, que temos uma imunidade tributária objetiva destinada à desoneração da exportação vinculada ao tributo que tenha por hipótese de incidência a receita, como é o caso das contribuições, em especial, para o nosso caso concreto, a contribuição sobre a receita bruta prevista no artigo 22-A da Lei 8.212/91 (Funrural agroindústria).

Ocorre, porém, que a Lei 8.212/91 nada disciplinou a respeito da imunidade das exportações indiretas, ou seja, aquelas que se viabilizam por meio de empresas comerciais exportadoras ou tradings.

Tem-se, desta maneira, um grande debate a respeito da extensão da imunidade no Funrural agroindústria para as receitas decorrentes de exportação indireta, uma vez que há restrição por meio do artigo 170, parágrafos 1º e 2º, da Instrução Normativa 971/2009, que enuncia:

“Seção II Da Exportação de Produtos

Art. 170. Não incidem as contribuições sociais de que trata este Capítulo sobre as receitas decorrentes de exportação de produtos, cuja comercialização ocorra a partir de 12 de dezembro de 2001, por força do disposto no inciso I do § 2º do art. 149 da Constituição Federal, alterado pela Emenda Constitucional nº 33, de 11 de dezembro de 2001.

§ 1º Aplica-se o disposto neste artigo exclusivamente quando a produção é comercializada diretamente com adquirente domiciliado no exterior.

§ 2º A receita decorrente de comercialização com empresa constituída e em funcionamento no País é considerada receita proveniente do comércio interno e não de exportação, independentemente da destinação que esta dará ao produto.

§ 3º O disposto no caput não se aplica à contribuição devida ao Serviço Nacional de Aprendizagem Rural (Senar), por se tratar de contribuição de interesse das categorias profissionais ou econômicas”.

Vê-se, assim, que a Receita Federal, por meio infralegal, buscou restringir a imunidade para as receitas decorrentes de exportação, como o caso do Funrural da agroindústria para a hipótese de exportação direta.

Deste modo, as exportações realizadas por meio de empresas comerciais exportadoras (ECE)[2] e trading company[3][4], mesmo que o produto seja, desde o início, destinado à exportação, não estariam sujeitas à imunidade tributária.

Ora, a utilização de empresas que tenham por finalidade realizar a exportação de produtos não altera a característica ou natureza da operação e respectiva receita.

Por isso, entendemos que não há razão jurídica para se excluir das exportações indiretas da imunidade prevista no artigo 149, da Constituição, existindo vários fundamentos ou justificativas para tal interpretação, que nos parece a mais adequada.

A primeira razão decorre da interpretação finalística e extensiva que há de ter a imunidade tributária. E, neste sentido, não há dúvida de que, em tal ocasião, mesmo que se utilize de ECE ou trading, a receita auferida pela agroindústria decorre da exportação. A causa de sua receita é a exportação, decorrendo de tal. Vale lembrar inclusive do precedente do Supremo Tribunal Federal[5] que, numa interpretação ampla do dispositivo constitucional, incluiu dentro da imunidade não somente a venda em si da mercadoria, mas a variação cambial, que seria outra receita, de natureza financeira, todavia, como tem relação com o ato de exportar, também impediria a tributação.

É exatamente o caso da exportação indireta, eis que a receita auferida pela agroindústria tem total pertinência e relação com a exportação, decorrendo claramente desta.

Além disso, é importante esclarecer também que o legislador constituinte, ao tratar da imunidade das exportações, não fez qualquer menção à direta ou indireta. Houve silêncio. Com essa omissão, dada a necessidade de uma interpretação ampla da imunidade, somente é cabível a interpretação que estenda a não incidência para as receitas de exportação, seja de forma direta ou indireta. Até porque vale a máxima de interpretação no sentido de que, onde o legislador não distingue, não cabe ao intérprete distinguir!

Por outo outro lado, em complemento à própria extensão descrita pelo artigo 149 da Constituição Federal, o fato de a restrição ter fundamento em ato infralegal (instrução normativa) nos leva a entender que há ainda clara inconstitucionalidade e ilegalidade. Isto porque no Estado Democrático de Direito prevalece a legalidade, não sendo permitido que um ato infralegal restrinja direitos fundamentais do contribuinte, como é o caso da imunidade, sobretudo sem qualquer amparo até mesmo na lei.

Da mesma forma, ao se fazer uma distinção entre exportação direta e indireta, sem lei e visando restringir a imunidade, há evidente violação à igualdade.

Não resta dúvida de que há claro equívoco na instrução normativa que restringe e impede o gozo da imunidade nas exportações para as receitas indiretas da agroindústria quanto ao Funrural.

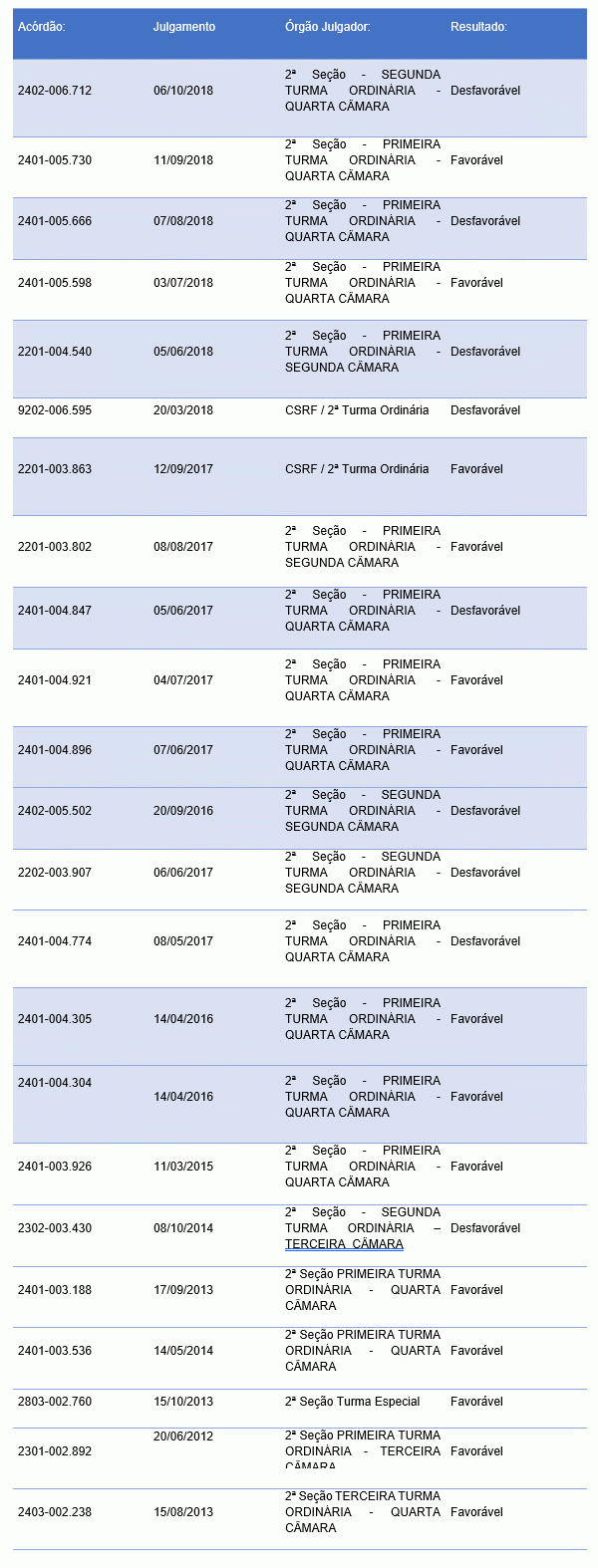

Aliás, sobre o tema, realizamos um levantamento não exaustivo de julgamentos proferidos pelo Conselho Administrativo de Recursos Fiscais (Carf) nos últimos anos:

Possível notar, por meio de referido levantamento, que perante o Carf o posicionamento é amplamente favorável ao contribuinte, eis que, de 23 julgamentos proferidos, temos 14 para reconhecer a imunidade.

De forma ilustrativa, vejamos recente decisão do Carf:

“CONTRIBUIÇÕES PREVIDENCIÁRIAS INCIDENTES SOBRE A RECEITA DA COMERCIALIZAÇÃO DA PRODUÇÃO. IMUNIDADE DAS RECEITAS DECORRENTES DE EXPORTAÇÃO. CABIMENTO QUANDO DA VENDA A EMPRESA EXPORTADORA.

A receita decorrente da venda de produtos ao exterior, por meio de ‘trading companies’, não integra a base de cálculo das contribuições previdenciárias incidentes sobre a comercialização da produção. Imunidade. Cabimento”[6].

Possível notar que, em verdade, a restrição pretendida pelo Fisco é ilegal e inconstitucional, havendo direito das agroindústrias ao gozo da imunidade tributária (artigo 149, CF) no tocante as receitas de exportação mesmo que de forma indireta, inexistindo possibilidade de tributação do Funrural (artigo 22-A, da Lei 8.212/91).

Ademais, o tema não se esgota em referida problemática, pois temos operações praticadas por meio de cooperativas, além da possibilidade ou não no tocante ao Senar, o que deixamos para outra oportunidade.

[1] “Possui repercussão geral a controvérsia a respeito da aplicação, ou não, da imunidade prevista no art. 149, § 2º, I, da Constituição às exportações indiretas, isto é, aquelas intermediadas por ‘trading companies’. (STF, RE 759244 RG, Relator(a): Min. ROBERTO BARROSO, julgado em 19/09/2013, ACÓRDÃO ELETRÔNICO DJe-021 DIVULG 30-01-2015 PUBLIC 02-02-2015.)

[2] Comercial Exportadora: (i) – são inscritas no Sistema Integrado de Comércio Exterior (Siscomex) da Receita Federal (IN SRF 650); (ii) – registro da pessoa jurídica na Junta comercial.

[3] Trading company (DL 1.248/72): (i) – inscritas no Cadastro de Exportadores e Importadores da Secretaria de Comércio Exterior do Ministério do Desenvolvimento, Indústria e Comércio Exterior (Registro no DECEX); (ii) – Somente sociedades anônimas, com capital mínimo de 750.000.

[4] “A não incidência do PIS/Pasep e Cofins e a suspensão do IPI aplicam-se a todas as empresas comerciais exportadoras que adquirirem produtos com o fim específico de exportação. Duas são as espécies de empresas comerciais exportadoras: a constituída nos termos do Decreto-Lei nº 1.248, de 29 de novembro de 1972, e a simplesmente registrada na Secretaria de Comércio Exterior.” (SRF, Solução de Consulta n. 40/2012).

[5] STF, RE 627815, Relator(a): Min. ROSA WEBER, Tribunal Pleno, julgado em 23/05/2013, ACÓRDÃO ELETRÔNICO REPERCUSSÃO GERAL – MÉRITO DJe-192 DIVULG 30-09-2013 PUBLIC 01-10-2013.

[6] CARF, 2ª Seção, Ac. 2201-003.863

Revista Consultor Jurídico, 22 de fevereiro de 2019, 8h00